从100多美元到840多美元,特斯拉的股价一年内上涨7倍,股价持续创新高,背后反映市场对其业务发展给予高度预期。

现阶段,汽车行业面临百年来的最大变革,由特斯拉带来的鲶鱼效应打开行业商业模式想象空间,车企及科技巨头加速入场。

本文尝试拆解特斯拉各业务模式本质、建立估值体系,对后继的新势力、传统车企及科技公司相关业务研究提供指引,相关测算仅作参考,市值空间不等同于目标市值。

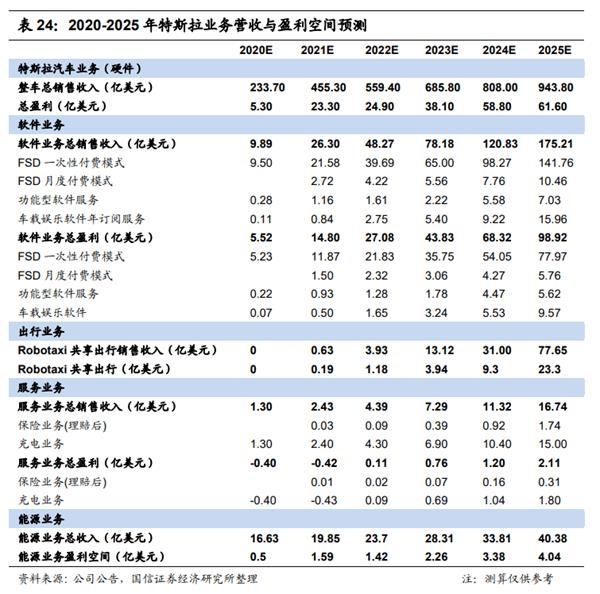

先上结论,特斯拉软件与智能驾驶生态相关的业务占其估值比重超80%,以2025年测算为例,中性假设下特斯拉估值为6089亿美元,其中包括:924亿美元汽车硬件业务、4380亿美元软件业务、621亿美元出行业务、26亿美元保险业务、36亿美元充电以及101亿美元能源业务。

比对目前特斯拉市值,国信证券判断市场在行业高景气度阶段提前反应其远期预期,82%估值由难以定价的软件和服务业务贡献,且特斯拉作为龙头具一定溢价效应。中性假设下,2030年估值为13106亿美元。

硬件体系:以「量」为核心,性能升级叠加价格下探辐射更大市场

无论是在窗口期快速抢占市场份额导向,抑或推广硬件载体为后续商业模式打下平台基础,均引导特斯拉中短期主要以销量目标为导向,「升性能+降售价」为路径,后期进入利润率稳态。

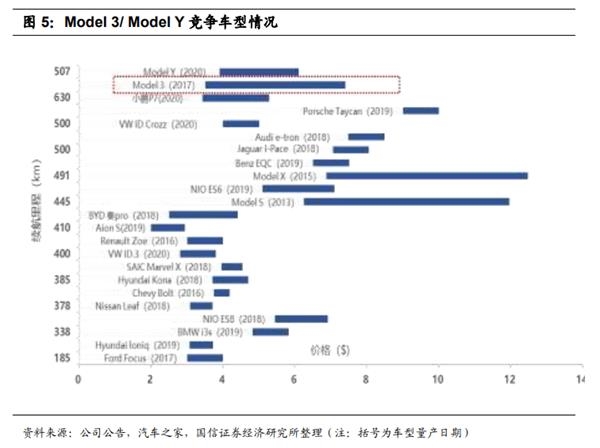

特斯拉Model 3/ Model Y价格带辐射4成的美国轻型车市场(扣除皮卡和大型车后270万辆)以及10%的国内乘用车市场(200多万辆),预计总计辐射全球700万辆市场。

此阶段能与其价格与品牌力相当的竞争车型较少,中短期发展仍受产能制约,随国内及德国工厂快速上量、竞品车型持续推出,销量的主导因素逐步向车型竞争力倾斜。

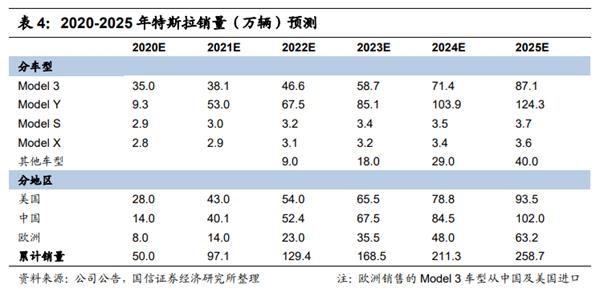

国信证券预计2021年销量较2020年有望增长47万辆(2020年销量50万辆),其中Model Y销量有望达53万辆。2025年累计销量或将提升至258.7万辆。

综合考虑销量增长及国产化后成本下降,特斯拉汽车硬件销售收入将从2020年的221.5亿美元增长至2025年的926.8亿美元,盈利空间有望从2020年的4.6亿美元提升至2025年的60.3亿美元,CAGR为64%。

1)对标精于精细化管理、在整车流水线具竞争实力的丰田汽车进行估值,其2015-2020年PE估值稳定维持在8 x -13x区间。

2)以苹果初期硬件发展估值佐证。当前阶段特斯拉类似于2007-2008年苹果打造硬件体系的阶段,以苹果2007-2011年的PE估值数据13x-53x为参考。取PE估值中枢15x,2025年市值空间924亿美元。

软件体系:多元变现,筑初阶软件盈利模式

以FSD软件、软件商城及订阅服务组合拳赋予车型新附加值,为特斯拉业务中最具想象空间的环节。

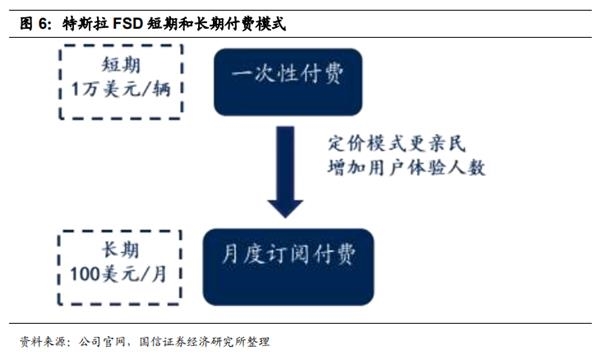

报告称,FSD月度订阅服务模式的开启,将FSD变现路径从短期一次性付费向长期持续收费延伸。

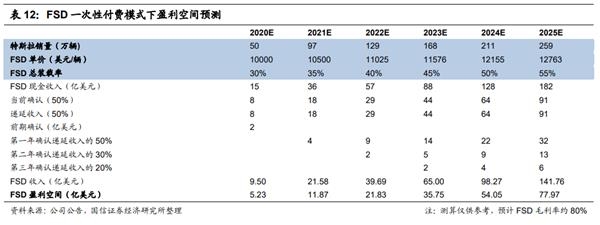

一次性付费目前定价为1万美元/辆(过去一年内特斯拉FSD售价经过三次提价),月度付费订阅模式下每月支付100美元,预计2021年初推出。

国信证券根据预计的FSD装载率、特斯拉销量、FSD单价测算,预计FSD收入将从2020年的9.50亿美元快速增长至2025年的141.76亿美元,CAGR达72%。以FSD净利率55%测算,2025年FSD盈利空间近78亿美元。

综合FSD月度付费装载率、特斯拉保有量、FSD每月ARPU值,预计月度付费模式的FSD收入将从2021年的2.75亿美元增长至2030年的22.36亿美元。以FSD净利率55%测算,2025年、2030年FSD盈利空间分别为5.76、12.30亿美元。

参考市场对微软(15x-20x)和苹果(11x-13x)软件业务估值,结合高增长态势(预计特斯拉未来十年软件业务营收复合增速57%),取PS=25x估值中枢,2025年市值空间4380亿美元,占特斯拉总估值72%比例。

其中,FSD软件变现路径由一次性付费向「分期付款」模式延伸,吸引潜在用户群体提高购买率,新增6亿美元盈利空间;功能型软件定位愈发明晰,内置冗余性能;订阅服务式软件车载娱乐发掘需求。

共享出行服务:智能驾驶重要运用场景,Robotaxi重塑出行方式

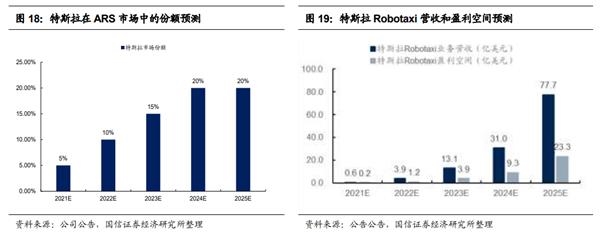

Robotaxi network本质为共享出行,是特斯拉智能驾驶运用重要环节,取缔驾驶员人力(占据7成成本)使其费用远低于传统出行方式(每英里 0.18 美元以下 vs。 Uber和Lyft 每英里 1-2 美元),高效率调用专用车队及特斯拉车主闲置车型。

预计2025年盈利23亿美元,参考市场对Lyft(3x-7x)和Waymo(5x-9x)的估值,取PS=8x估值中枢,2025年市值空间621亿美元。

服务业务:保险与充电业务围绕汽车销售与共享出行业务展开

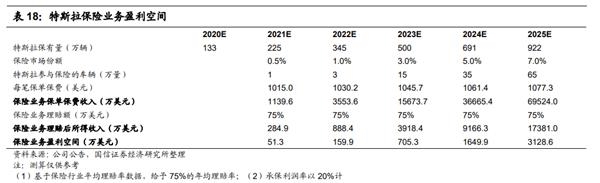

对于保险业务,可看做一项车型绑定的可选售后服务。特斯拉相比保险传统公司的保费具有个性化、低价格的优势。

假设保险业务渗透率从2021年的0.5%增至2025年的7%,每份保单保费从2020年的1000美元按照1.5%的同比增速增加,预计特斯拉理赔后的保险收入从2021年的0.03亿美元提升至2025年的1.74亿美元,2025年盈利有望达到3128.6万美元。采用PS估值法,取15x为估值中枢,市值空间为26亿美元。

对于充电桩业务,重资产模式下最终仍将以盈利为导向。预计随特斯拉车型产销量上行,其充电业务将逐步实现毛利率扭亏,营收有望从2020年的1.3亿美元增长至2025年的15美元,盈利空间从2020年的-0.40亿美元增至2025年的1.8亿美元。采用PE估值法,取20x为估值中枢,2025年市值空间为36亿美元。

特斯拉致力于打造能源结构一体化,布局太阳能(民用、商用屋顶太阳能板)和储能业务,处高速增长态势,未来5年营收和利润复合增速分别为19%、52%。采用PE估值法,取20x为估值中枢,2025年市值空间101亿美元。

综上,分业务对特斯拉进行估值,在中性假设下2025年6089亿美元估值。预计2025年硬件、软件、出行、保险、充电以及能源业务估值分别有望达924亿美元、4380亿美元、621亿美元、26亿美元、36亿美元和101亿美元,其中软件业务占估值比重将提升至72%,成为未来特斯拉业务模式中最具想象空间的环节。

由于电动智能化趋势明晰,行业景气度高企,市场对特斯拉业务发展有偏向乐观假设和提前反应预期的可能性。

对标苹果,特斯拉处于放量起步期,市占率和利润率增长空间大。国信证券认为,特斯拉82%估值由难以定价的软件和服务业务贡献,市场在高景气度阶段提前反应其远期预期,具万亿级市值基因。

关键词:

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息