2020年,新能源行业迎来空前景气,不论是从事整车制造的头部车企,还是提供配件的上下游供应商,不断腾跃的股价与频繁融资的新闻,时刻传递出这股热度。

不过,这股热浪并未侵袭到北汽新能源。与之相反,公司还频发“爆冷”的黑天鹅事件。2020年,北汽新能源不仅爆出汽车销量同比下滑超八成,母公司北汽蓝谷还预告2020年亏损超60亿元,超过公司上市以来的盈利之和。

从昔日明星到跌落神坛,北汽新能源经历了什么?它是否能走出当前的困境?

“明星”的陨落

春节前夕,本是辛苦了一年的员工期盼回家团圆之际,但北汽新能源的员工却迎来提心吊胆的焦虑时刻。

据《懂车帝》报道,有北汽新能源内部员工透露,公司计划在农历新年到来之前,裁掉公司20%的员工,其中还包含部分高管。

顿时,社交平台上,网友对北汽新能源年底大裁员的新闻吐槽连连,称“这么好的赛道都被干黄了”,“曾经蜂拥而至参与建设北汽的老员工没曾想40多岁,迎来职场危机”……

不过,春节到来前,北汽新能源大裁员的传闻并未实现,但消息似乎也并非空穴来风。近期,北汽新能源高层表示,“目前公司正推进资源分配重塑,优化人员结构性调整”。

其实,长期跟踪北汽新能源的人对公司当前的困境并不意外,近些年,北汽新能源员工薪酬调整缓慢、奖金被拖欠、克扣的爆料时有发生。这些爆料的真实性有待核实,但可以肯定的是,随着B端市场的用车饱和及新能源政策退补的加速完成,属于北汽新能源的好日子恐怕难以重现。

1月29日,北汽新能源母公司北汽蓝谷(600733.SH)发布业绩预告,称2020年公司归母净利润及扣非后的归母净利润均将有超60亿元的亏损。

根据《思维财经》测算,北汽蓝谷目前的这一盈利预亏数字,已是公司过去高峰7年累计归母净利润之和的30倍,可谓是一夜之间,彻底回到解放前。

公众好奇的是,作为曾经7年蝉联电动汽车国内销冠的耀眼明星,北汽新能源是如何在短短几年内,落得今天的尴尬境地?

“B端”的桎梏

论资排辈起来,北汽新能源绝对算得上国内新能源汽车的鼻祖。就在2009年,国务院确定新能源汽车为“国家战略性新兴产业”的前夕,北汽新能源从北汽集团中单独划分出来,专注于新能源汽车的打造。

要知道2008年,特斯拉才完成第一款新能源电动汽车Roadster的发布,对比目前特斯拉在电动汽车界的地位讲,北汽新能源的入局时机可以说是正逢其时。

依靠国内第一家电动汽车的先发优势,以及政府的政策支持与巨额补贴,北汽新能源不负众望,很快就做大了新能源汽车的盘子,并成为国产新能源汽车的代名词。

辉煌时期,北汽新能源连续七年蝉联国内新能源汽车销售冠军宝座,还曾于2017年以单款车型EC系列年销售78079辆战绩,打败特斯拉、比亚迪等,拿下全球单款纯电动汽车销量第一的殊荣。

而据《思维财经》统计,过去10年间,北汽新能源累计超50万辆的新能源汽车销量中,真正进入C端消费者家里的车辆明显偏少。

据北汽新能源证券代表相关人士透露,北汽新能源2019年15.06万辆销量中,约70%是对B端,剩下30%的买家是私人车主,以2019年总销量中占比达60%的EU5为例,其年内9万多辆的销量中,有7万多辆是对B端的销售。

这也不难理解,曾经号称国产电动汽车第一品牌的北汽新能源,却少见有用户当私家车来用,原来是北汽新能源将绝大部分的电动汽车投放到包括“出租车、网约车、共享汽车”等B端领域。

然而,对于这种经营模式,北汽新能源却乐此不疲,2014年,北汽集团主导成立了包括北京出行汽车服务有限公司在内的5家出行公司,聚焦于公务车出行、分时租赁和共享出行,2018年,公司又将分时租赁业务正式整合至华夏出行分时租赁业务摩范出行中。

B端市场虽然采购量巨大,但其“批发”的属性导致北汽新能源的车辆缺乏溢价能力,反而是补贴对公司的盈利能力影响较大。

据《思维财经》整理,2016年-2018年,北汽蓝谷的毛利率分别为48.3%、38.8%、11.8%,而随着2019年新能源补贴“退补”的加速,北汽蓝谷的毛利率跌破10%,进而转为负值,2019年为9.3%,2020年上半年为-3.6%、2020年前三季度为-10.8%,出现了卖一台亏一台、卖得越多亏得越多的局面。

其次,在新能源汽车“B端”市场接近饱和后,北汽新能源陷入了销量大滑坡的颓势中。2019年,北汽新能源电动汽车销量出现-4.69%的增长,2020年,这一数字达到-83%,电动汽车销量回到2015年的水平。

公司当年高度绑定B端市场的决策,变成了如今业绩下滑的加速器。

“C端”的困境

显然,北汽新能源的高层也意识到公司问题的根源。

此前,北汽蓝谷总经理刘宇在接受媒体采访时指出,目前公司的确存在大客户采购比例极大的情况,但是公司的私人用户比例上升很快,“哪痛治哪,下半年我们肯定会加大在私人用户市场的力度,提升我们在私人市场吸引力。”

刘宇口中的针对私人用户市场,即北汽新能源打造的ARCFOX高端品牌电动车系。去年10月份,北汽新能源上市ARCFOX品牌的第一款量产车ARCFOXαT。新车共推出三种续航版本、共5款车型,NEDC续航里程分别为480km、600km以及653km,补贴后售价区间为24.19万-31.99万元。

《思维财经》根据公开数据统计:去年10月、11月、12月、北汽新能源ARCFOXαT由厂家发往终端市场4S店的车辆数量分别为336辆、94辆、55辆,2020年合计销量485辆,不及同价位段蔚来ES6销量(25468辆)的零头。

对于北汽新能源发力私家车领域,而且一上来就推出ARCFOXαT高端汽车的动作,业内看法不一。支持者认为,在燃油车市场急剧萎缩的背景下,北汽新能源选择高端、高性能与智能化的方向是明智的;反对者则认为,北汽新能源尚未有高端电动汽车的制造经验,而且其低端、对B端的品牌形象暂时也难以改变。

从目前ARCFOXαT的销量看,北汽新能源的这一策略难言成功。

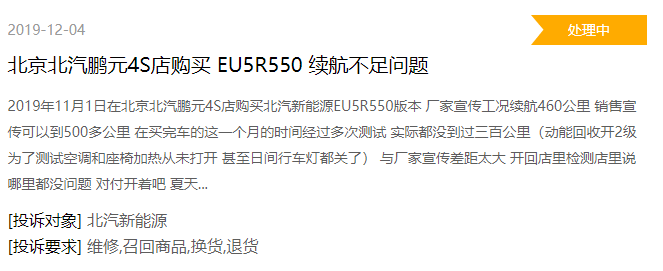

此外,北汽新能源在过往的产品中,由于对B端的“供给引导”属性,产生的一些关于产品质量及品控的投诉,对品牌资产形成一定程度的透支。

“北汽新能源的车真的不敢恭维,同样的车有些部件的设计加工都不一样,开得时间一长还会出现各种异响”。“电动汽车续航里程虚标太严重了,正常续航460的车能跑300公里就不错了。而且有时候明明显示还有四五十公里,突然就没电了”。

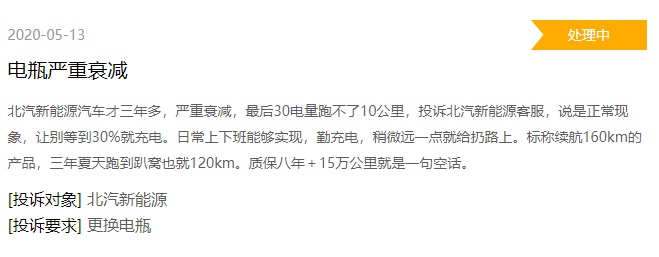

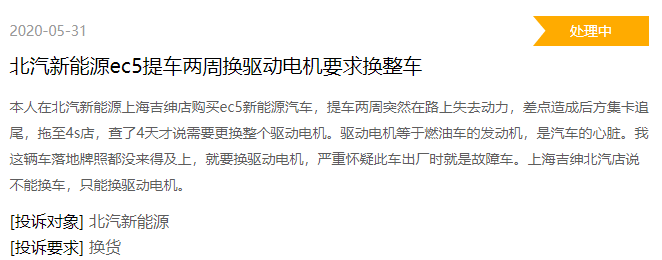

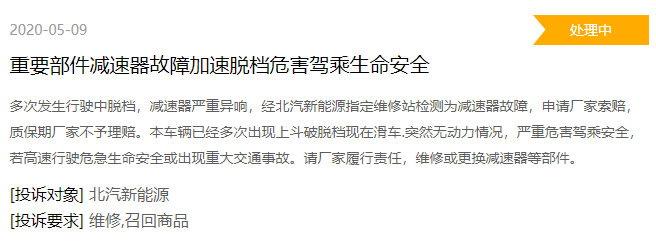

来源:黑猫投诉平台

相关网络投诉平台上还“沉淀”着不少关于北汽新能源“高速路上突然快速掉电、行驶途中被提示驱动电机系统故障、动力电池故障、车轮异响、车载互联系统故障”等,以及“刹车失灵、手刹故障、方向盘失”等危及人身安全的投诉。

来源:黑猫投诉平台

北汽新能源过往针对B端市场,产品质量合格即上市的经营惯性能否转变为“通过打造极致体验赢得用户订单”还需观察。不过,从北汽蓝谷当前的财务状况看,留给北汽新能源的机会已经不多了。

首先,北汽蓝谷从2012年开始,已连续9年经营现金流净额呈现负值,随着政府补助金额的快速下降,公司的现金流状况变得岌岌可危,2019年这一数字变为-63.78亿元。

其次,公司短期内的偿债压力极大,截至去年前三季度,北汽新能源母公司北汽蓝谷账面货币资金有65.7亿元,短期借款有85.6亿元,一年内到期的流动负债有7.1亿元,货币资金覆盖不了短期偿债。

好消息是,1月20日,北汽蓝谷不超过55亿元的定增获证监会审核通过,定增未来的落定或许能及时缓解公司短期偿债压力及ARCFOX品牌车型的市场拓展等方面的资金需要。

《思维财经》就上述裁员传闻、销量、业绩巨幅下滑、C端市场困境等问题向北汽新能源致函致电联系,但对方一直未予回应。

北汽新能源能否在未来完成由B端市场向C端消费者市场的转型,我们拭目以待。

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息