2月25日,科创板上市委2021年第16次审议会议结果显示,山东威高骨科材料股份有限公司(以下简称“威高骨科”)首发获通过。威高骨科为港股上市公司威高股份(01066.HK)子公司,本次发行上市系分拆上市。威高骨科本次拟公开发行股票不超过4,141.42万股,募集资金18.81亿元,保荐机构为华泰联合证券。

资料显示,威高骨科的主营业务为骨科医疗器械的研发、生产和销售,主要产品包括骨科植入医疗器械以及骨科手术器械工具。在骨科植入医疗器械领域,公司是国内产品线齐备、规模领先、具有较强市场竞争力的龙头企业之一。公司在国内骨科植入医疗器械领域的整体市场份额位居国内厂商第一,全行业第五,各细分领域均排名靠前。其中,脊柱类产品市场份额位居国内厂商第一、全行业第三,创伤类产品市场份额位居国内厂商第二、全行业第五,关节类产品市场份额位居国内厂商第三、全行业第七。公司已经较好地实现了对部分外资企业的超越并快速拉近了与国际巨头之间的差距,具有领先的市场规模与行业地位。

截至招股说明书签署日,威高股份直接持有公司56.47%股份,控制公司81.80%股份,为公司控股股东。威高股份(01066.HK)为香港联合交易所主板上市公司,陈学利通过威高股份、威高国际、威高集团、威海弘阳瑞控制本公司股份合计为90.17%,为公司实际控制人。威高骨科为港股上市公司威高股份(01066.HK)子公司,发行人系港交所上市公司分拆而来,本次发行上市系分拆上市。威高骨科曾在2016年计划借壳上市,但最终无果。

威高骨科本次拟公开发行股票不超过4,141.42万股(不含采用超额配售选择权发行的股票数量),不低于发行后总股本的10%,本次发行全部为新股发行,原股东不公开发售股份。IPO保荐机构为华泰联合证券,发行人会计师为大华,律师为中伦。

威高骨科此次IPO拟募集资金18.81亿元,用于骨科植入产品扩产项目、研发中心建设项目和营销网络建设项目。

业绩复合增长率超30%,毛利率超70%且呈上升趋势

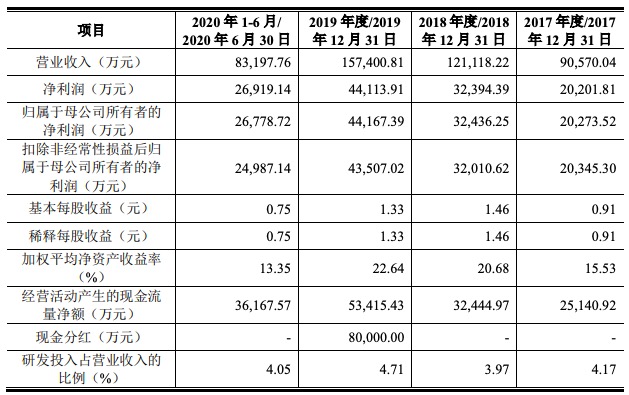

2017-2019年,公司实现营业收入分别为90,570.04万元、121,118.22万元和157,400.81万元,归属于母公司所有者的净利润分别为20,273.52万元、32,436.25万元、44,167.39万元,复合增长率分别达到31.83%和47.60%。

截至2020年12月31日,威高骨科资产总额317,652.63万元,负债总额71,125.30万元,归属于母公司所有者权益245,491.44万元。2020年,威高骨科实现营业收入182,377.63万元,较2019年增长15.87%;归属于母公司所有者的净利润55,952.18万元,较2019年增长26.68%;扣除非经常性损益后归属于母公司所有者的净利润54,024.72万元,较2019年增长24.17%。

2021年第一季度,威高骨科预计可以实现营业收入3.77亿元,预计同比增加29.93%,扣非后归母净利润预计为1.17亿元,预计同比增加68.26%。

报告期内,公司脊柱类、创伤类、关节类等骨科医疗器械产品的销售为公司主营业务收入的主要来源,收入占比分别为94.69%、95.25%、96.34%和96.42%;公司手术器械的收入主要为销售各类骨科手术配套的手术器械以及为美敦力等医疗器械厂商提供手术器械OEM服务,报告期内收入占比分别为5.09%、4.12%、2.68%和2.47%;公司主营业务收入中的其他收入主要为骨水泥、运动医学产品的销售,收入占比较小。

报告期各期,公司经销收入金额分别为62,749.56万元、76,467.76万元、95,042.48万元、55,922.44万元,占主营业务收入比例分别为69.45%、63.18%、60.43%、67.23%,占比较高。

报告期各期,公司直销收入金额分别为16,402.63万元、19,006.07万元、17,911.40万元、8,999.78万元,占主营业务收入比例分别为18.15%、15.70%、11.39%、10.82%。2019年由于部分医院销售模式变化,直销收入占比有所下降。

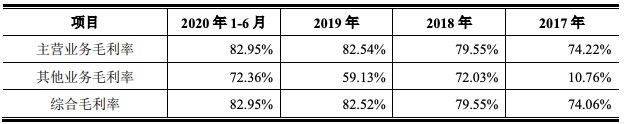

报告期内,公司综合毛利率分别为74.06%、79.55%、82.52%和82.95%,其中主营业务毛利率分别为74.22%、79.55%、82.54%和82.95%,呈现上升趋势,主要原因如下:一方面,配送模式下公司收入产品价格相对较高,随着配送收入占比不断提升,提高了综合毛利率水平;另一方面,公司不断加大研发力度、持续推动产品迭代和升级,提升了产品毛利率。此外,公司其他业务收入金额较小且种类较多,毛利率存在一定波动。

重营销轻研发,销售费用率高达40%存商业贿赂风险

骨科植入器材,是威高骨科的核心产品。招股书中,威高骨科认为该领域的竞争格局相对分散,外资企业主导国内市场,并占据超过60%市场份额。

而根据米内网数据,2019年我国骨科植入器材市场中,强生、美敦力、捷迈、史赛克、威高骨科的市场占有率位列前五。其中,强生、美敦力的市场份额分别为17.24%、9.70%,威高骨科的市场份额为4.61%。

进口替代,即国产企业的市场份额超过外资企业,成了威高骨科最大的看点。而威高骨科抢占市场份额的方式,是不断加大销售支出。

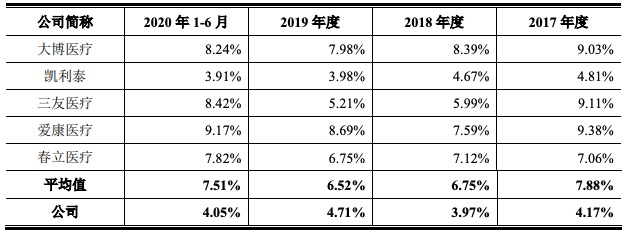

根据招股书,威高骨科2017年至2019年的销售费用依次为3.07亿元、4.57亿元、6.33亿元,远超同期的研发费用3778.14万元、4806.04万元、7409.11万元。与同行对比,威高骨科的销售费用率高达40.25%,高于行业平均值29.72%,同期的大博医疗、凯利泰分别为32.6%、21.04%。威高骨科重营销轻研发,同期研发费用率低于行业均值。

对此,威高骨科在招股书解释,销售费用率远高于同行,主要原因为“配送模式下公司承担了术前咨询、跟台指导、清洗消毒等商务服务成本”。威高骨科同时表示,报告期内,为应对医疗政策的变革以及两票制实施给行业、市场带来的变化,提升市场占有率,公司存在根据配送和直销模式销售收入的一定比例发放销售奖金的情形,员工个人可能会试图采取商业贿赂等不正当竞争的手段以扩大销售规模。

与控股股东存在关联交易,占比在最近三年不断升高

报告期内,威高骨科与关联方存在关联销售情形,其中公司对威高集团销售金额较大,分别为4,943.30万元、9,307.56万元、13,752.54万元和3,236.82万元,占营业收入的比例分别为5.46%、7.68%、8.74%和3.89%。威高集团系发行人2017-2019年度第一大客户,且相关关联交易金额和占比在最近三年不断升高。除上述关联销售外,公司与关联方之间还存在采购、接受服务、厂房租赁等关联交易。

威高骨科表示,公司已制订《关联交易管理制度》,若公司未来不能有效执行与规范和减少关联交易相关的内部控制制度,不能有效持续减少相关关联交易规模及占比,可能存在相关关联交易对公司经营业绩产生不利影响,进而损害公司或中小股东利益的风险。

此外,报告期内,威高骨科与实际控制人控制的其他企业(包括威高股份)重合客户收入占比超过20%。若公司与相关关联方的重合客户规模及占比进一步扩大,可能对公司销售独立性产生不利影响。

涉及9起医疗损害责任纠纷,商业贿赂历史未披露

招股说明书显示,威高骨科报告期内共涉及9起医疗损害责任纠纷,超过其所涉纠纷的一半。

同时威高骨科表示因所属行业特点,公司不能完全控制其员工个人与医疗机构、医生及患者之间的互动。报告期内,为应对医疗政策的变革以及两票制实施给行业、市场带来的变化,提升市场占有率,公司存在根据配送和直销模式销售收入的一定比例发放销售奖金的情形,员工个人可能会试图采取商业贿赂等不正当竞争的手段以扩大销售规模。

中国裁判网的文书显示,2012年至2016年,江苏宝应医院的医生陈某、鲁某、仲某、朱某,多次收受威高骨科的好处费,以提高威高骨科的耗材使用量,最终被刑事判定受贿罪。

这段商业贿赂的历史,威高骨科在招股书中没有提及。

威高骨科表示,如果员工涉嫌行贿行为,公司可能要对其员工所采取的行动承担责任,具体责任的认定和划分取决于监管机构或司法机关的审查结果,这可能使公司面临遭受监管机构调查及处罚的风险,甚至公司可能因此承担刑事、民事责任或其他制裁,从而可能对公司的业务、财务状况、经营业绩及前景产生不利影响。

此外,在威高骨科的招股说明书里,还披露控股股东威高集团长春分公司还曾于2017年4月收到长春市工商行政管理局《处罚决定书》,根据《中华人民共和国反不正当竞争法》第八条与第二十二条、《关于禁止商业贿赂行为的暂行规定》第二条及《中华人民共和国行政处罚法》第二十三条的规定,责令其改正违法行为,并处以10万元罚款并没收违法所得89.77万元。

上市委现场问询问题

1、请发行人代表说明:(1)发行人是否受到山东省药监局稽查分局的立案调查;(2)发行人在举报信所指相关案件中涉及的相关事项及法律地位。上述事项是否构成本次发行障碍。请保荐代表人发表明确意见。

2、请保荐代表人:(1)说明将核查涉及经销商的销售总额占发行人同期经销收入总额的比例认定为核查比例的合理性;(2)说明穿透至终端医院核查样本的抽样方法、核查样本涉及的经销商与终端医院样本之间是否具有连贯性和关联性;(3)仅抽查主要经销商单个月份有关凭证的合理性及充分性;(4)结合发行人在审核期间更换保荐机构的情况,说明如何将自身的核查工作与前任保荐机构的核查工作加以衔接,是否发现前后核查程序及结论存在重大差异;(5)对照《首发业务若干问题解答》等相关规定,说明保荐机构对发行人经销模式业务的核查是否充分、核查比例是否恰当。

3、请发行人代表:(1)说明在开拓直销及配送业务过程中采用现金发放销售奖金的原因,并说明该等操作是否在同行业可比公司中普遍采用;(2)说明发行人销售费用率、销售人员薪酬水平远高于同行业可比公司平均水平的原因和商业合理性,是否存在将其他性质的现金支出计入费用的情况。请保荐代表人说明:就现金发放销售奖金事项所作的核查程序及对应的核查机构,并就上述事项一并发表明确意见。

4、请发行人代表说明:在海星医疗自2012年起即与威高集团和发行人存在密切商业往来的背景下,2015年展鹏电子向两位威高集团员工持股的公司转让海星医疗股权,发行人在2017年以较高增值率收购海星医疗股权的原因及商业合理性;黄埠港和怡仁贸易因出让海星医疗股权所获收益的纳税情况。请保荐代表人发表明确意见。

需进一步落实事项

1、请发行人补充披露其在举报信所指相关案件中涉及的相关事项及法律地位。请保荐人和发行人律师发表明确核查意见。

2、请发行人说明并补充披露在2017年以较高增值率收购海星医疗股权的原因及商业合理性,黄埠港和怡仁贸易因出让海星医疗股权所获收益的纳税情况。请保荐人发表明确核查意见。

3、请保荐人对照《首发业务若干问题解答》等相关规定,说明其对发行人经销模式业务、现金发放销售奖金的核查是否充分、核查比例是否恰当。

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息