核心结论

招商银行与兴业银行2020年业绩快报均超市场预期,有望进一步催化银行股行情。重点推荐招商银行、平安银行、宁波银行和兴业银行。

摘要

事件背景:

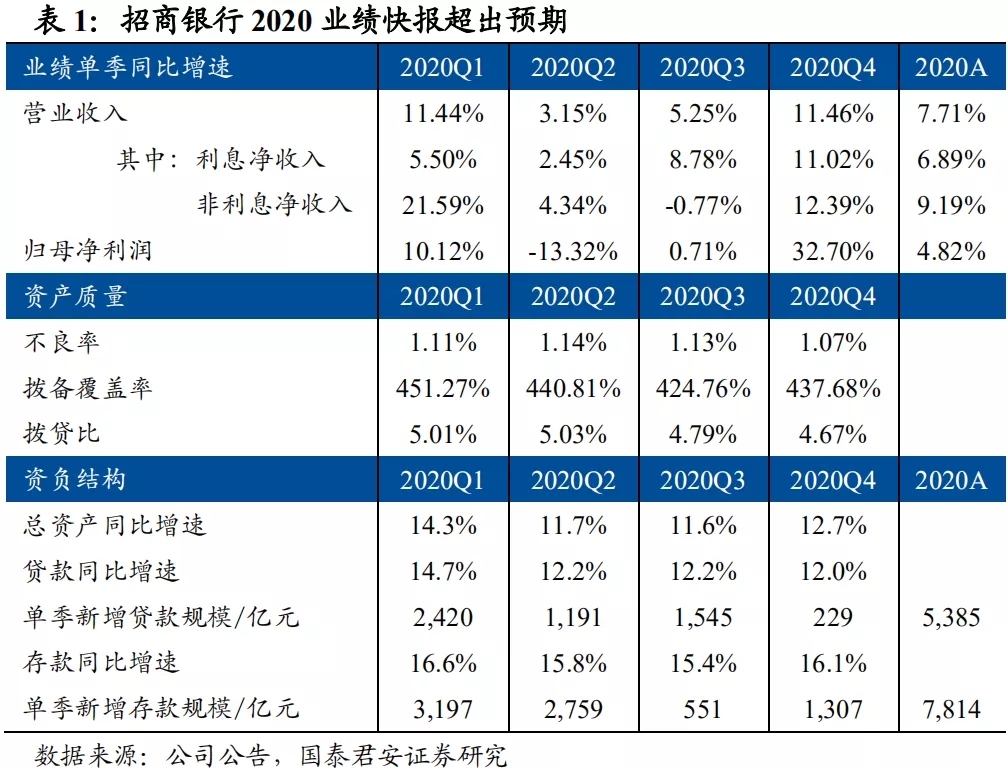

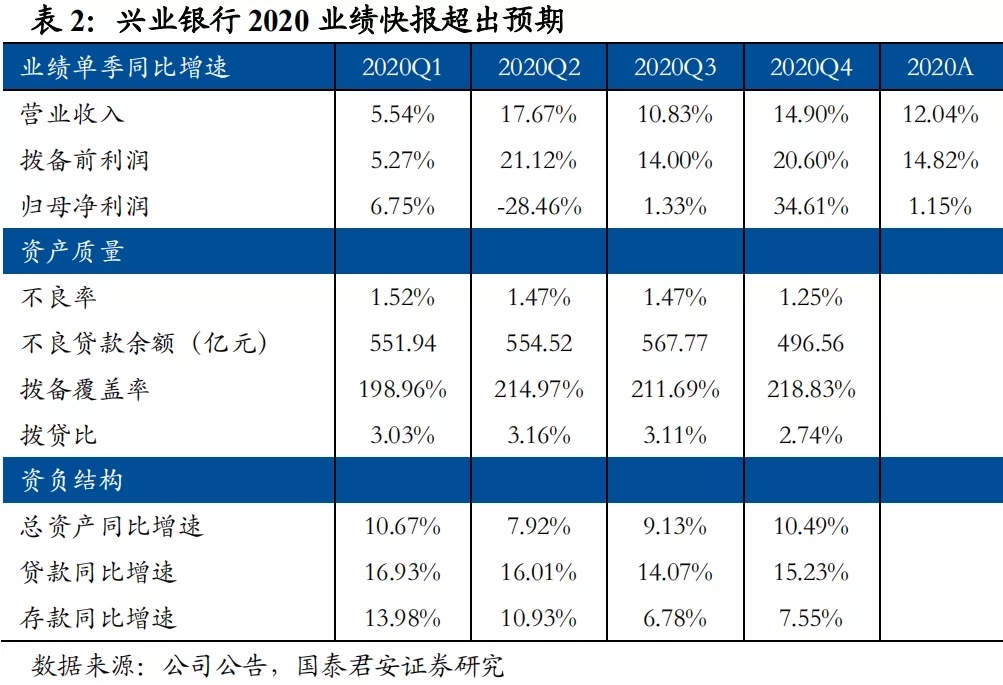

2021年1月14日,招商银行与兴业银行披露2020年业绩快报,均超市场预期。其中,招商银行2020Q4单季营收和归母净利润同比增速分别为11.5%/32.7%,提振全年营收和归母净利润增速至7.7%/4.8%;兴业银行2020Q4单季营收和归母净利润同比增速分别为14.9%/34.6%,提振全年营收和归母净利润增速至12.0%/1.2%。

1、两大龙头标的业绩快报超预期。

①两家银行四季度营收增速均环比上行,强于市场预期。其中,招商银行营收增速上升,得益于2019年四季度息差低基数,以及中间业务收入拉动;兴业银行营收增速回升,得益于贷款投放力度加大、息差边际改善及非息收入拉动;②在营收修复及拨备计提力度减弱驱动下,两家银行四季度净利润增速均实现环比大幅上行,带动2020全年累计净利润增速均转正。

2、资产质量均进一步夯实,风险持续出清。

除利润指标外,两家银行快报超预期还体现在多项资产质量指标继续改善。①不良方面,两家银行均实现环比“双降”。招商银行不良率环比下降6bp,不良贷款余额环比减少28亿元。兴业银行不良率环比下降22bp,不良贷款余额环比减少71亿元;②拨备方面,安全垫进一步增厚。招商银行拨备覆盖率环比提升13pc至438%,兴业银行拨备覆盖率环比提升7pc至219%。资产质量改善的驱动来源有两个:①生成端,经济持续复苏,不良生成放缓;②处置端,银行进一步加大核销转出力度。

3、龙头业绩快报或反映行业共性,预计2021年银行财务表现将回归常态。

3。经济复苏背景下,招商银行与兴业银行2020年四季度业绩延续三季度边际改善趋势,或反映了一定的行业共性:①从资产质量看,经过2020年前三季度强化不良认定和加大拨备计提力度,银行资产质量已进一步夯实,因此四季度信用成本下行释放业绩弹性。预计2021全年行业信用成本仍有下行空间;②从盈利情况看,在营收端企稳和信用成本下行驱动下,预计2021年银行业财务表现将摆脱疫情干扰,逐步回归常态化。

投资建议:

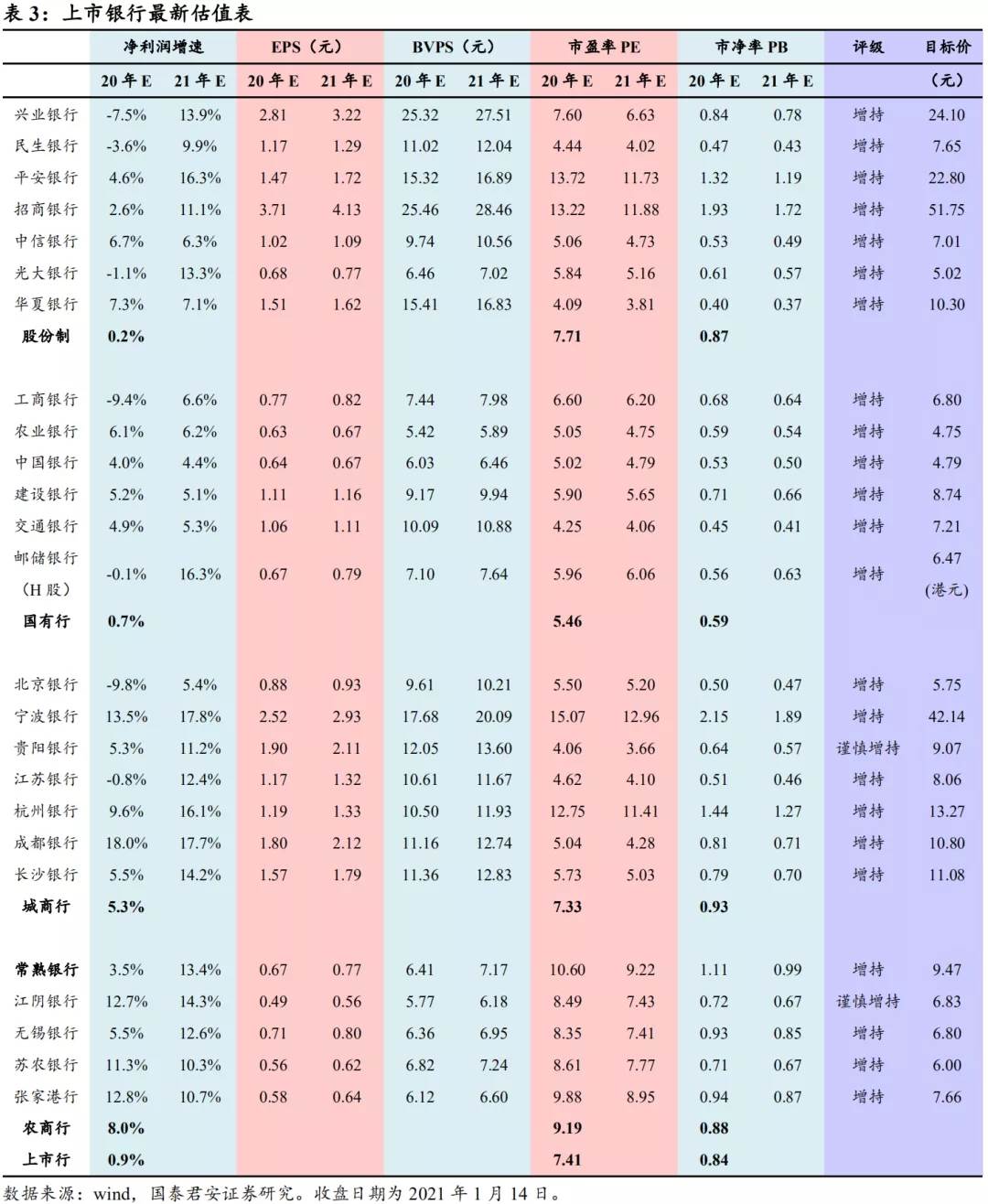

招商银行与兴业银行2020年业绩快报超预期,确认了银行盈利边际改善、逐步回归常态化的趋势,有助于提振市场对银行基本面的信心,有望进一步催化板块行情,维持板块增持评级。个股方面,2021年宏观经济主要靠消费和出口拉动,我们相应推荐零售银行龙头招商银行、平安银行及东部沿海的宁波银行。此外,还推荐具有较高期权价值,有望理顺发展战略的兴业银行。

风险提示:

疫情防控成效低于预期,经济复苏强度受压制。

招商银行2020年业绩快报:利润增速和资产质量超出预期

事件:

招商银行2020Q4单季营收和归母净利润同比增速分别为11.5%和32.7%,提振全年营收和归母净利润增速至7.7%和4.8%,业绩改善幅度超出预期。

20Q4净息差环比略有下降,但受益于19Q4低基数,利息净收入增速不低。非利息净收入增速略超预期,或受益于20Q4消费复苏带动信用卡手续费收入快速修复及资本市场火热驱动财富代理收入保持较高增速。

净利润增速大幅改善。

营收表现强劲下,20Q4拨备计提力度环比下降,为业绩释放让渡空间。

资产质量超出预期。

不良率环比下降6bp至1.07%,不良贷款余额减少27.6亿元,拨备覆盖率环比提升13pc至438%。预计经济向好下不良生成放缓,尤其是零售型银行不良生成率率先见顶回落。特别地,招行不良率在前期低基数上进一步显著下降,不仅表明当期资产质量稳健无虞,也彰显招行对资产未来风险可控的积极信心。

兴业银行2020年业绩快报:超出预期,亮点纷呈

事件:

兴业银行2020Q4单季营收、拨备前利润和归母净利润同比增速分别为14.90%、20.60%、34.61%,环比Q3显著提升,带动全年业绩增速转正。

2020全年归母净利润增速1.15%,重新回到正增长区间,盈利能力明显修复。其中,四季度单季净利润增速达到34.6%,环比大幅提升33.3pc。净利润增速上升主要源于:①营收增速逆势提升;②拨备计提力度边际下滑,单季广义信用成本环比下降5bp至0.87%。

资产质量大幅改善,表现为:

①不良率环比Q3下降22bp,不良额净减少71亿元;②拨备覆盖率环比提升7pc至219%。预计四季度新生成风险继续降低,同时显著加大了不良贷款确认和处置力度,并增加了非信贷资产的拨备计提,进一步夯实全口径资产质量。

营收增速逆势提升。

在行业营收增速下行背景下,兴业银行四季度单季营收增速逆势提升,环比Q3上升4.1pc至14.9%,带动Q4单季拨备前利润增速环比上升6.6pc至20.6%。我们预计,营收增速回升兼有四季度息差边际企稳走阔,以及非息收入拉动的双重作用。

贷款增速超出预期。

贷款增速环比上升1.2pc至15.2%,显示信贷需求仍然旺盛。存款增速环比上升0.8pc至7.6%,表内资产负债结构进一步优化。

投资建议

招商银行与兴业银行2020年业绩快报超预期,确认了银行盈利边际改善、逐步回归常态化的趋势,有助于提振市场对银行基本面的信心,有望进一步催化板块行情,维持板块增持评级。个股方面,2021年宏观经济主要靠消费和出口拉动,我们相应推荐零售银行龙头招商银行、平安银行及东部沿海的宁波银行。此外,还推荐具有较高期权价值,有望理顺发展战略的兴业银行。

风险提示

疫情防控成效低于预期,经济复苏强度受压制。

关键词:

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息