一直以来,美联储都在金融市场出现大幅波动时,实施宽松的货币政策,这相当于为投资者提供了一把安全降落伞,美联储看跌期权由此得名。但它从未被美联储官方认证,其是否客观存在也成为了谜团。但就算美联储看跌期权并非虚构,美股就能在其庇佑下一直屹立不倒?

“美联储看跌期权”真的存在吗?

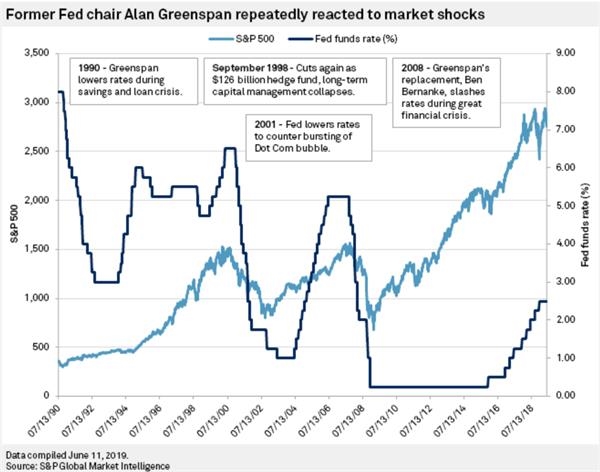

美联储看跌期权的声明在江湖流传已久,在1987年至2006年,格林斯潘担任美联储主席期间市场就开始盛传

,因为在此期间的多数情况下,当出现危机且股市下跌超过大约20%时,美联储就会降低联邦基金利率。长此以往,投资者便认为美联储有意保护资产价格,就像是提供了一种可以避免更大损失的“看跌期权”。

从历史数据来看,自1998年美联储似乎就开始完全根据标准普尔500指数调整联邦基金利率。

如下图所示,“格林斯潘式看跌期权”在90年代就开始入场了。

伯南克在2006年至2014年担任主席期间,将基准利率降至近零水平,并通过三轮量化宽松政策,向市场注入3万亿美元资金,庞大的流动性推动美国股市超越2007年高点,创下历史新高。

此外,最近的一项研究表明,美联储看跌期权确实存在。

在《金融研究评论》中一篇名为《美联储看跌期权经济学》的文章两位金融学教授也证明了,美联储看跌期权的可以追溯到1990年代中期。

根据模型得出的结论是,每当股市下跌10%之后, FOMC会议就会下调32个基点的利率。

教授分析了联邦公开市场委员会数十年来的会议纪要、会议之间的股市表现以及期间联邦基金利率的变动。并基于历史数据构建了计量经济模型,以预测股市下跌后FOMC会议的反应。

34%

今年2月和3月美股曾大幅下跌,标准普尔500指数从顶峰到低谷总共下跌了,在该模型下,这意味着利率随后应下调。最终,美联储也确实下调了利率,但其下调幅度超乎预期,达到了。

股市的疲软和利率的下降之间确实存在联系,这也证明了美联储的看跌期权确实存在

最终教授们得出结论,股市的强势上涨和利率上涨之间并未发现明显联系,但。

“美联储看跌期权”真的是熊市终结者吗?

美联储的看跌期权存在,是否意味着美联储可以保佑熊市不会到来?事实上,这并不现实。因为上述研究还得出一个结论:美联储的行动需要超过投资者的预期,才能成功支持股市。

《美联储看跌期权经济学》的作者之一,塞斯拉克教授在一次采访中表示:

“我的研究表明,在过去十年中,美联储实施的宽松政策在很多时候超乎了投资者的预期。”

美联储看跌期权想要成功为股市兜底,至少部分取决于投资者的预期。

教授塞斯拉克的表述意味着。反过来,当股市确实下跌时,美联储在投资者预料之内的行动是不会对股票价格产生什么额外影响的。

实际上,今年三月,投资者非常清楚美联储会故技重施,也就是说2008年的量化宽松政策将会重启,但超乎投资者预期的是,美联储的行动更加激进,2008年次贷危机之后美联储实施量化宽松政策,导致其资产负债表增加了1万亿美元,但这次是3万亿美元。而此次美联储的救市行动,显然是成功了。

随着投资者的预期持续上升,美联储的看跌期权的操作空间只会越来越窄,最终想要靠美联储的看跌期权阻止熊市的到来,似乎并不可靠。

综上所述,若投资者认为美联储的看跌期权可以庇佑美股远离熊市,那就必须要下注美联储下次的行动能够超乎预期。但是,

关键词:

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息