坐拥千亿资产的东北老牌国企华晨集团,明明账上躺着数百亿的货币资金,却对10亿的债务束手无策。

近期,一则华晨汽车集团控股有限公司(下称“华晨集团”)10亿元债券违约的消息传出,引发舆论哗然。

10月23日,华晨集团发布公告称,2017年非公开发行公司债券(第二期)(下称“17华汽05”)发生债务违约,规模为10亿元。

对此,华晨集团官方多番表态,目前仍然在努力筹集资金,但是流动性紧张,资金面临较大困难,能否及时筹集到足额资金存在重大不确定性。

1

10亿债券拉响“引线”

10月24日,华晨集团债券停牌的公告在上交所官网挂出。公告称,根据相关要求,公司应于10月21日16:00前归还相关本金利息。截至目前,华晨集团未提供“17华汽05”的明确偿债来源安排。

在短暂停牌后,华晨集团于26日再度发布公告称,目前仍然在努力筹集资金,将与投资者协商解决。为保证其他债券投资者的交易权利,经向上海证券交易所申请,公司发行存续的其他所有债券自2020年10月26日开市起均恢复交易。

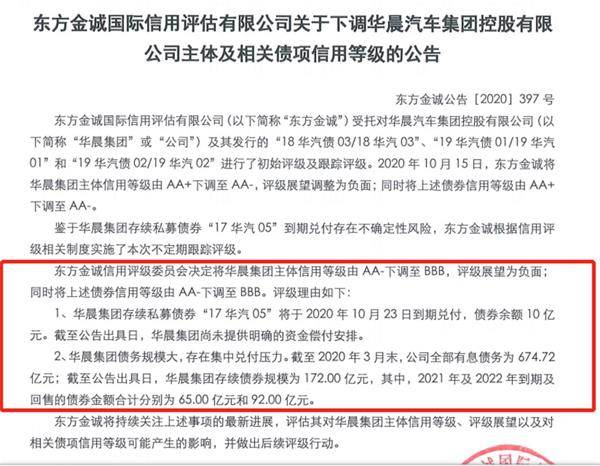

受此影响,华晨集团及旗下债券的信用评级也直降数级:10月28日,大公国际将华晨主体的信用评级从A+降至BB级,18华汽债02债由A+降至BB。此前的8月,公司及多只债券曾先后被东方金诚及大公国际列入评级观察名单。

相关公告显示,除17华汽05之外,华晨集团尚存13只票面利率在5.4%至6.5%之间的债券尚未兑付,涉及金额162亿元。据不完全统计,2020-2021年华晨集团剩余待偿还本息约21.59亿元,2022年偿债本息将达89.9亿元的高峰。

来源:相关公告

据报道,华晨集团的债权银行已组成债委会,其中光大银行和兴业银行作为联合主席行,成立的目的是协调相关债权方不要抽贷、压贷及断贷,并在未来开展债务重组。

在违约风波发酵之时,华晨集团旗下多只存续债券纷纷跳水。10月28日,“18华汽03”成交价创出新低6.11元/张,“18华汽01”、“19华汽02”成交价均在10元/张左右。而短短两月之前的8月,上述债券价格区间为60-70元左右。

2

已有多笔小额贷款利息逾期

公开资料显示,华晨集团总资产近2000亿元,两大股东亦均颇具实力,其中,辽宁省国资委持股比例占80%,为公司实际控制人;辽宁省社会保障基金理事会持股20%。

这样一家国资背景的大型企业,为何会陷入债务违约的漩涡?半年报显示,截至2020年6月末,华晨集团负债总额1328亿元,资产负债率68.72%,远远超出同行水平。

从债务结构来看,其流动负债占比极高,总额达1026亿元,主要为应付账款和应付票据。此前数年,由于流动负债规模较大,华晨集团的流动资产均无法覆盖流动负债,流动比率和速动比率均小于1,短期偿债压力较大。

上半年,华晨集团已发生多笔银行贷款利息逾期,但每笔金额均未超1000万元。这意味着,公司的现金流已经非常紧张。

值得注意的是,华晨集团合并报表上的货币资金为513.76亿元,其中非受限部分为346.18亿元。不过,中证鹏元评级报告指出,华晨集团货币资金只有117.42亿元,且大部分因票据等原因受限,债务也主要集中在母公司层面。

数据显示,截至2020年6月30日,华晨集团的有息债务达445.78亿元,占合并报表的69.46%,短期有息债务达282.5亿元,现金短期债务比仅为0.48。值得注意的是,华晨集团总债务主要源于公司自身,而数百亿元的货币资金或主要源于华晨宝马。

在业内人士看来,一些发债主体为了制造高盈利能力、强偿付能力的假象,往往会将一些自己对其控股力并不足够强但却足够优秀的“超级子公司”强行纳入合并报表,以此来获取极高的信用评级,但这却为此类债券日后的信用违约埋下了较大的隐患。

3

业绩主要靠华晨宝马

从业务结构来看,华晨集团旗下有华晨中国(01114.HK)、申华控股(600653.SH)、金杯汽车(600609.SH)和新晨动力(01148.HK)4家上市公司。其中华晨中国承载了华晨中华、金杯、华颂三大自主品及雷诺、宝马两大外资品牌的整车生产、研发业务。

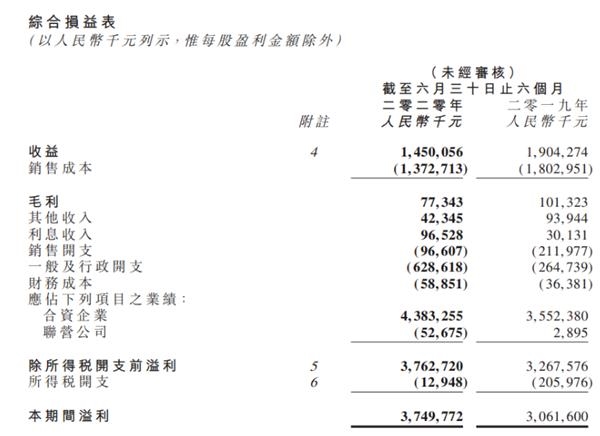

财报显示,今年上半年,华晨集团营收为846亿元,净利润为63亿元;同期华晨中国净利润为40.45亿元,贡献了近2/3的净利润。而在华晨中国亮丽的业绩背后,主要是靠华晨宝马支撑。

华晨宝马是华晨中国与宝马(荷兰)控股有限公司成立的合资企业,其中华晨中国持股50%。近年来,华晨宝马营收占比常年超90%,更是成为华晨中国最大的利润来源。

数据显示,今年上半年,华晨宝马净利润高达43.83亿元,同比增长23.4%。此前的2018年、2019年,华晨宝马贡献纯利润分别为62.44亿元、76.26亿元;同期华晨中国净利润分别为58.21亿元、67.63亿元,两年利润贡献率均超100%。

来源:公司半年报

值得注意的是,如果剔除宝马带来的投资收益,华晨中国将连年亏损。据相关数据统计,2015年至2019年,其剔除华晨宝马利润分成的亏损分别为5.4亿元、6亿元和8.6亿元、4.2亿元、10.64亿元,总体亏损34.84亿元。

《投资者网》梳理发现,公司的净利率与毛利率亦出现显著差异。2018年至2020年上半年,其净利率分别为120.95%、157.36%、258.6%;而毛利率则仅为6.55%、1.93%及5.34%。

对此,一名不愿具名的业内人士告诉《投资者网》,净利率与毛利率差异较大是企业有投资收益、政府补助、出售资产等营业外收入。有些公司会存在净利率超过100%的情况,比如有较高的长期股权投资或企业投资。

不过,这种“躺赢”的模式或将无法持续。2018年,华晨中国曾与宝马集团签署协议,到2022年,华晨中国将仅持有华晨宝马25%的股份,从中获取的利润也将腰斩;并且,华晨中国届时也将不再合并华晨宝马的报表。

更雪上加霜的是,华晨的自主品牌仍然乏力。数据显示,华晨中华前三季度累计销量仅为4497辆,同比下滑78.31%;华晨金杯仅有1635辆,同比下滑88.98%;华晨雷诺有8685辆,同比下滑48%。

2019年,华晨集团自主品牌乘用车销量为17.62万辆,同比下降24.38%;收入为19.42亿元,同比下降68.9%。其他子公司申华控股、新晨动力近年来主营业务则处于亏损状态。

作为华晨集团重要的自主品牌,华晨中华在2011年至2015年迎来发展高潮期,凭借V5、H330等明星产品在自主品牌市场站稳脚跟。但从2017年开始,华晨中华的年销量便逐年大幅下滑。

在业内人士看来,华晨集团此次债务风波的根源,与其长期过度依赖合资品牌“输血”的经营模式不无关系。

4

危机征兆早已显现

事实上,7月以来,华晨集团就开始状况频出。先是被曝出流动性紧张的问题,其旗下多只债券价格持续大幅下跌,部分债券跌幅甚至超50%。随后,公司子公司股权冻结、巨额诉讼缠身、被列为执行人等消息也相继传出。

对于此次债务违约,华晨集团也早已做好打算。一方面,9月两只信托爆雷后,华晨集团将旗下核心子公司华晨中国30.43%的股权无偿转让给了子公司辽宁鑫瑞汽车发展有限公司。

股权转让后,华晨中国变为了华晨集团的孙公司,其股权也变成了公司资产。根据规定,母公司欠债,当债权人向法院申请强制执行资产的时候,只能够执行到子公司股权。如此一来,即使债权人向法院起诉追债,也无法冻结华晨中国的股权。

另一方面,华晨集团开始卖股“求生”。此前的5月,华晨集团与辽宁省交通建设投资集团有限责任公司及其附属公司辽宁交通投资有限责任公司(下称“辽宁交投”)签订战略投资协议。根据协议,公司将以0.01美元/股出售2亿股华晨中国股权给辽宁交投,占其已发行股本数的3.96%。

7月上旬,华晨集团再度向辽宁交投出售4亿股华晨中国普通股,占其已发行股本总数约7.93%。近期,更是有消息称辽宁交投在考虑牵头私有化华晨中国。对此,华晨集团予以否认。

然而,对华晨集团整体而言,眼下需要解决的,远远不止资金问题。

关键词: 华晨汽车

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息